はじめに

会社の売買を行うにあたってM&Aという手法があります。

様々なスキームは考えられますが、一番メジャーな手法としては株式を売買して会社を売却ないしは購入するという手法です。

このM&Aという手法ですが、不動産にも活用できることをご存じでしょうか?

一般的に、法人で所有している不動産を売却するとしたら不動産を購入したい人に法人から売却するという流れが通常かと思います。

しかし、M&Aという手法を使えば不動産を法人ごと売却することが可能となります。

この記事では不動産の売却方法の一つとして不動産M&Aについて解説していきたいと思います。

不動産M&Aとは?

不動産M&Aとは、法人が所有している不動産を会社ごと売却してしまうという手法です。

その場合、直接不動産が動くことはなく会社の所有権が移転することになります。

つまり、会社を通して不動産を所有するということになります。

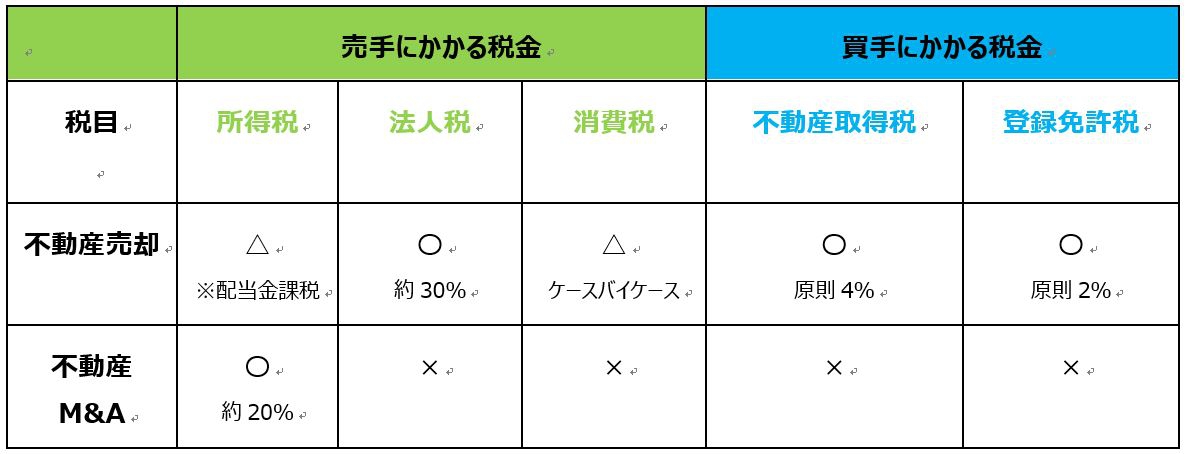

不動産売却と不動産M&Aによる税金の比較

法人が所有している不動産を売却する際にどのような税金がかかってくるか比較検討してみましょう。

所得税

不動産売却によれば法人が不動産を売却することになるので株主の個人に対して所得税はかかりません。

しかし、不動産売却によって得た利益を配当や給与などで個人へ還元するとなると所得税がかかることになります。

一方、不動産M&Aによる売却によれば個人は不動産ではなく株式の譲渡となるので20.315%の税金が課されます。

法人税

不動産売却によれば法人が所有している不動産を売却するため、法人は不動産の売却益に対して法人税が課されます。

一方、不動産M&Aによる売却によると法人税はかかりません。

消費税

法人において消費税の納税義務がある場合は不動産売却による消費税が課される可能性があります。

ケースバイケースなのであくまで可能性ということに留めておきます。

不動産取得税及び登録免許税

不動産の売却でしたら不動産が直接取引されることになるので不動産取得税と登録免許税が課されることになります。

一方、不動産M&Aによる売却ですと、株式の売買となるので不動産取得税と登録免許税が課されることはありません。

一見すると不動産M&Aのほうが税の効率面からみていいのではないかと思われるかもしれませんが、内部留保が多い会社を売却する場合や将来その不動産を転売する場合などは不動産譲渡をする方が良いケースがあるので注意は必要です。

しかし、不動産M&Aによる手法は短期的にみると買い手側からしても登録免許税と不動産取得税がかからないので売却代金の交渉材料や売却がスムーズになることも考えることができます。

特に登録免許税と不動産取得税のインパクトは非常に大きく、仮に固定資産税評価額が1億円の賃貸用不動産を売却したとすると、以下①②の合計金額600万円が実質かからないため、不動産M&Aとしての十分なメリットを享受できます。

■固定資産税評価額1億円の賃貸用不動産売却時にかかる①不動産取得税と②登録免許税

①不動産取得税=1億円×4%=400万円

②登録免許税=1億円×2%=200万円

①②の合計600万円

※特例は考慮しておりません。

不動産M&Aのデメリット

通常の不動産の売買と異なり、不動産M&Aは会社そのものを購入することになります。

したがって、会社の借入金や損害賠償リスクなど様々なリスクをまるごと引き受けることになります。

したがって不動産M&Aを行う際は専門家にデュー・デリジェンスという購入対象会社のお調べを行うことが通常です。

また、買手が将来転売を行うことを予定している場合は当初の取得価額が引き継がれることになるので転売時の利益が膨らむ可能性もあり得ますので注意が必要です。

おわりに

不動産M&Aは法人と個人との取引が多くなりますので課税関係が複雑になりがちです。

しかし、不動産M&Aをうまく活用すればメリットがある方も多いかと思います。

法人で不動産を所有されている方や、逆に法人が所有している不動産を購入したいという方は不動産の売買方法の一つとして不動産M&Aも考慮されてはいかがでしょうか?